-

電話聯絡

-

申請試用

9月16日至9月18日,2020第三届中國金融科技産業峰會將在蘇州舉行。在中國內地疫情得到有效遏制的情况下,這樣一次極具影響力的行業盛會猶如一劑强心針,通過交流分享金融科技領域的新技術、新模式、新應用,爲金融科技領域的全面復蘇注入了一股力量。

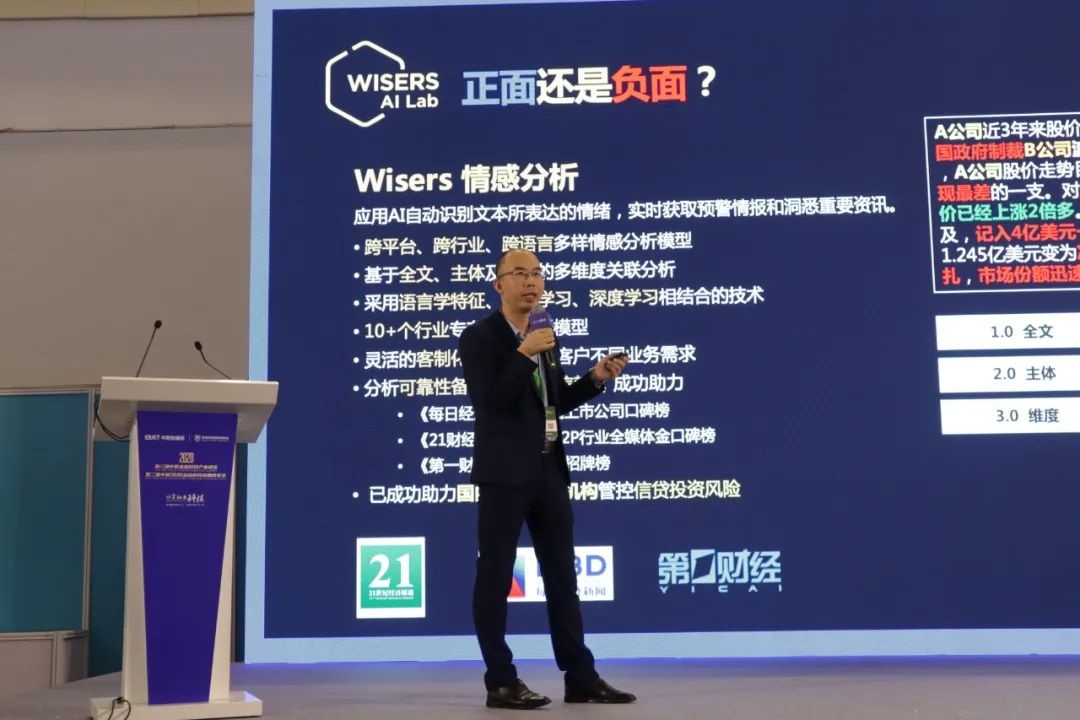

有了前兩次成功舉辦的經驗,本届中國金融科技産業峰會影響力愈發顯著,堪稱2020年金融科技領域的“華山論劍”。包括慧科訊業在內的衆多金融科技産業代表雲集蘇州,全方位的解讀和分享金融科技産業最前沿創新實踐與探索。

基于此次金融科技領域盛會,慧科訊業也推出了“乾貨”。針對2019年金融風控行業重大風險事件頻發,風控壓力指數級上升的現狀,慧科訊業的金融業務負責人李江維帶來了關于智能風控解决方案和智能政策解决方案的分享。

銀行金融機構的內憂外患

2019年中國內地風控領域現狀的確不容樂觀,全年共有173支債券違約,合計違約金額達1373.87億元,這其中不乏中民投債券這樣的明星投資公司。中國銀保監會2019年也一共開出了2904張罰單,拷問銀行內控,監管態勢趨嚴,加强合規控制刻不容緩,但是銀行業如何不觸碰合法合規這條高壓綫?銀行金融機構的傳統風控模式缺陷靠的是“經驗”,隨之帶來的是風險信息收集、處理、分析、洞察這四大難題,這也正是銀行金融機構向智能風控轉型的“攔路虎”。除此之外,外部風險事件頻發,損失日益加大,潜在傳導風險嚴峻,極易引發信用危機。

銀行金融機構如何實現“智能化突圍”?

內憂外患之下,銀行金融機構如何實現“智能化突圍”?慧科訊業提出了行之有效且極易落地的解决方案,通過“四大服務”徹底消除“內憂外患”,分別是風險數據推送服務、風險事件識別預警分析服務、AI定制建模服務、數據分析與呈現服務。從風險采集到風險洞察完全實現風控業務全流程優化,全面風險信息覆蓋率提升50%、風險捕捉率提升75%、全面風險洞察人力成本减少30%。

針對不同類型客戶需求慧科訊業可以做到“量體裁衣”,提供專屬解决方案。城商行、農商行和特大型銀行的業務痛點有所不同,比如特大型銀行面對自身困境就需要特定解决方案,慧科訊業智能風控可根據客戶自身特點、客戶應用場景而靈活定制。

慧科協助風險管理及預警的成功案例分享

憑藉在智能風控領域的不斷研究和探索,慧科訊業近年來得到了非常多銀行金融機構的青睞,在詳細介紹完慧科訊業智能風控解决方案後,隨即分享了慧科訊業衆多成功案例中的最具代表性的幾個,其中某城市商業銀行的案例可以說對當下銀行金融機構非常有借鑒意義。該商業銀行隨著業務增長帶來的是授信客戶群、交易對手、供應商數量的激增,如何利用大數據、人工智能等科技手段對目標企業的潜在風險進行高效、及時、準確的實時預警成爲銀行的頭等大事。慧科訊業就通過采集海量數據,結合第三方數據,包括:工商、稅務、行業、債券、行政處罰等多維度信息,形成關聯數據體,依靠智能化分析模型,實時對企業風險信號識別、關聯風險挖掘,協助銀行在企業客戶信貸風險管理、風險預警等方面實現業務創新和業績提升。

關於慧科訊業

在分享的最後,李江維也向大家介紹了慧科訊業的歷史,成立于1998年的慧科訊業,迄今爲止深耕數據服務已有20多個年頭。目前公司在大中華區設有7個分部,雇傭員工近1,000人,累計服務近3,000家企業和政府客戶。作爲全球領先的中文全媒體大數據智能商業情報專家,慧科訊業以香港中文大學的信息處理技術爲基礎,20年來使用前沿技術提供全媒體資訊數據庫、公關媒體及市場情報方案、社交媒體方案、商業大數據服務等,幫助客戶隨時掌握市場信息、制定有效策略,加速企業數字化轉型速度。

金融科技目前在國內的發展事實上仍處于起步階段,大數據及人工智能賦能經濟智能化轉型將是未來重要趨勢,在後疫情時代,慧科訊業願以獨特的數據優勢和價值,領先的AI處理能力,基于AI核心技術的整體功能架構,世界級的研究團隊,致力實現人工智能和數據價值最大化,助力銀行業金融機構真正實現風險管理,業務創新及業績提升。

免費諮詢

如想了解更多慧科金融機構的解決方案,歡迎致電+852 2948 3600或電郵至info@wisers.com聯絡我們作免費諮詢。

品牌數碼化解決方案

品牌數碼化解決方案 產品數碼化解決方案

產品數碼化解決方案 營銷數碼化解決方案

營銷數碼化解決方案 企業數碼化解決方案

企業數碼化解決方案 公關數碼化解決方案

公關數碼化解決方案 危機公關解決方案

危機公關解決方案 品牌聲譽管理解決方案

品牌聲譽管理解決方案 KOL專項評估解決方案

KOL專項評估解決方案